La financiación insurtech global se estabiliza y alcanzará los 4.200 millones de dólares este año

Dealroom.co, Mundi Ventures y Mapfre han elaborado el informe ‘The State of Global Insurtech’, que en su cuarta edición analiza el estado de la industria insurtech. Del mismo, se extrae que la financiación de capital de riesgo en startups de tecnología aplicada a los seguros (insurtech) está en proceso de estabilización gracias al impulso de las startups en series B y C de financiación. En concreto, se espera que alcance los 4,200 millones de dólares a final de 2024, cifras similares a las de 2018 y 2023.

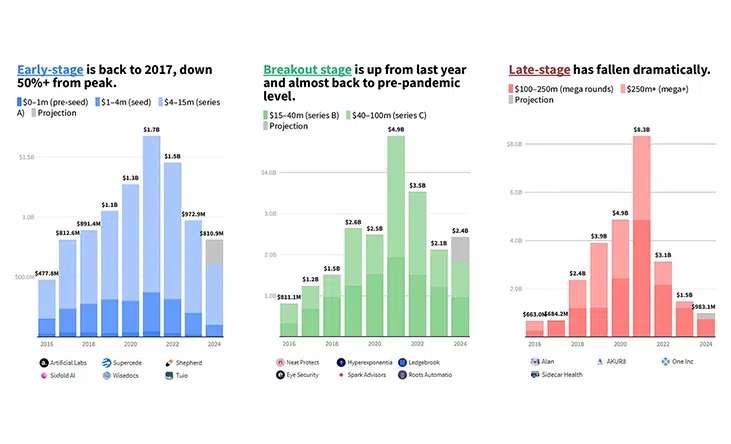

Durante los tres primeros trimestres del año, la financiación ha llegado a los 3.200 millones de dólares, un 7% menos que en 2023. No obstante, la tendencia es positiva y sugiere un repunte para la recta final del año. Las startups en late-stage o fase avanzada (aquellas en busca de rondas de financiación de más de 100 millones) están siendo las que mayor caída están sufriendo, con un descenso de casi el 90% respecto a su pico de 2021. Sin embargo, son estas las que liderarán la recta final de año, ya que muchas han estado trabajando en reforzar su economía para estar preparadas para su exit en los próximos años.

Startups en fase temprana y late-stage

Si bien la falta de financiación en startups late-stage es la principal causa del estado actual del ecosistema, las pequeñas empresas en fase pre-semilla, semilla o series A también están tardando en estabilizarse, con una caída del 50% respecto a su momento cumbre en 2021.

En lo que respecta a aquellas en series B o C, su financiación ha sido la más alta de todas y las perspectivas indican que a cierre de 2024 llegará a los 2.400 millones de dólares. Estos datos colocan su situación actual en niveles pre-pandemia, lo que apoya la estabilización que está viviendo el mercado.

Las neoaseguradoras están evolucionando la dinámica del mercado tecnológico y los cambios en el sector asegurador, lo cual les ha permitido reconocer los principales retos del sector y demostrar su valor. Esto se refleja en el rendimiento de sus acciones, que han experimentado un notable crecimiento en los últimos años.

EEUU y Europa a la cabeza en inversión

Analizando el mercado insurtech por geografías, Estados Unidos continúa liderando la inversión, seguido de Europa (1,8 y 1,1 mil millones de dólares, respectivamente). Ambas regiones están mostrando un rendimiento bastante positivo y la tendencia indica que continuarán así.

Mercados emergentes como América Latina están sufriendo más por llamar la atención de los inversores, continuando en mínimos históricos con 37,1 millones de dólares de financiación. No obstante, la brecha de penetración de los seguros está, poco a poco, reduciéndose en el continente, por lo que las perspectivas de crecimiento aún se mantienen optimistas. Además, hay rondas de financiación que no son públicas pero que han dotado de gasolina a la región, y los inversores están observándola de cerca, con miras hacia un futuro cercano más positivo.

Las startups B2B SaaS, el 43% de la financiación

Las compañías del ecosistema insurtech enfocadas en el Software as a Service (SaaS) y con un modelo de negocio B2B (Business to Business) han conseguido el 43% de la financiación total, la tasa más alta de la historia.

En este grupo de startups se incluyen los proveedores de software, tarificación, gestión de riesgos, underwriting, tecnología para la administración y tecnología para reaseguros, entre otros. Además, muchas de ellas basan su oferta en productos de inteligencia artificial (IA) o están expandiendo sus carteras con nuevos centrados en IA.

El segmento de Vida y Salud (L&H en inglés) ha atraído el 50% de la financiación este año, situándose al mismo nivel que el segmento de seguro de bienes y accidentes (P&C en inglés) por primera vez en tres años. En el primero, el motor principal ha sido el área de salud; en el segundo, los riesgos climáticos y los seguros empresariales.

En lo que respecta a las grandes tendencias del sector, la IA generativa, los riesgos climáticos y el ámbito de la salud son tres de los ámbitos donde la industria se está enfocando más en este año.

La IA generativa está empezando a optimizar los procesos aseguradores, pero aún sigue siendo necesaria una labor por parte de las grandes compañías, especialmente, a la hora de contribuir a la concienciación y educación de la sociedad, aportando medidas preventivas para reducir los riesgos de particulares y empresas. El área de los riesgos climáticos, por su parte, ha recibido una financiación considerable y estable desde 2021. Sobre el sector sanitario, y dado que las enfermedades crónicas representan entre el 70% y el 90% de los gastos sanitarios en mercados desarrollados, la atención preventiva, la intervención precoz y una mejor gestión están cobrando cada vez más importancia.

Javier Santiso, CEO y socio general en Mundi Ventures, declara: «Después de la incertidumbre de los años anteriores, el mercado insurtech global muestra signos de una mayor estabilización. Aunque el frenesí ha disminuido, estamos viendo un repunte positivo en las etapas de crecimiento temprano y de despegue, particularmente con un aumento en la financiación de la Serie B. Sin embargo, el mercado late-stage sigue estando significativamente restringido, con un congelamiento en las fases de crecimiento y de ofertas públicas iniciales (IPO). Muchas startups ahora se están preparando para posibles IPO en 2025 o 2026, estableciendo modelos rentables y esperando condiciones de mercado más favorables. Este entorno cauteloso está cambiando el enfoque de los inversores hacia modelos de negocio probados con una sólida economía unitaria».

Leire Jiménez, Chief Innovation Officer en Mapfre, señala: «A nivel mundial estamos viendo una desaceleración de la economía desde 2022, lo que está impactando directamente en la inversión en capital de riesgo para el ecosistema insurtech, en algunas geografías más que otras. Estados Unidos y Europa, por ejemplo, están de nuevo en crecimiento y mostrando un desempeño optimista. Sin embargo, Asia y América Latina están teniendo dificultades para recaudar fondos, presentando esta última los niveles de financiación más bajos de su historia. A pesar de esto, el ecosistema latinoamericano es resiliente, y los emprendedores continúan buscando nuevas fórmulas, modelos y negocios para revitalizar el sector. La región tiene un gran potencial, sobre todo en un momento en que la brecha aseguradora se está reduciendo de manera gradual debido a su gran volumen de oportunidades. Los espacios colaborativos y las asociaciones público-privadas son clave para estabilizar el mercado y promover su avance».

Yoram Wijngaarde, CEO y fundador de Dealroom.co, destaca: «La industria aseguradora ha permanecido prácticamente inalterada durante cientos de años. En este contexto, uno de sus grandes objetivos es la eficiencia y la escalabilidad tecnológica, áreas en las que aún se está trabajando. El paradigma de la insurtech 2.0 está haciendo más digerible el reto, centrándose en nichos como B2B SaaS, gestión de riesgos, clima y ciberriesgos, con mayor tracción. La inversión mundial en startups en fases iniciales (pre-semilla, semilla y Series A) está en camino de crecer año tras año en 2024, y el capital riesgo europeo en insurtech ya ha superado el total de 2023. La tecnología de seguros está iterando».